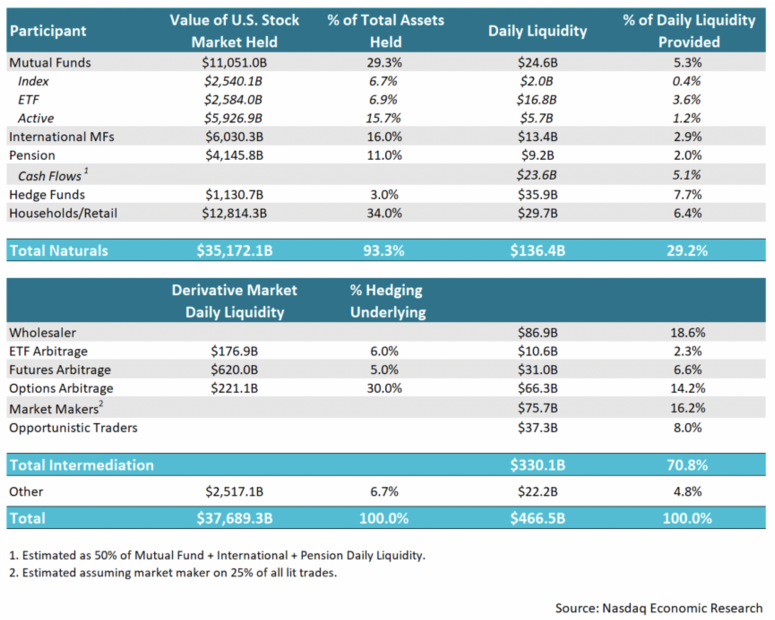

ABD hisse senedi piyasası dünyanın en büyük ve en likit borsasıdır (Grafik

1).2019 yılı sonu itibarıyla, ABD’de işlem gören halka açık şirketlerin piyasa değeri , toplam küresel piyasa değerinin yaklaşık% 40’ını temsil eden yaklaşık 38 trilyon $ ‘a ulaştı . 2019’da ortalama bir günde, şirket hisse senetlerinde alım satım (ETP’ler hariç) 233 milyar doları ekliyor. Bu, Asya veya Avrupa’da gördüğümüzün iki katından fazla olan bir şirketin her yıl piyasa değeri işlemleriyle çarpılan ciro ile sonuçlanır.

Tüm şirketler için daha iyi likidite, yatırımcılar için daha düşük ticaret maliyetleri ve ihraççılar için daha düşük sermaye maliyetleri ile sonuçlanmalıdır .

Grafik 1: ABD hisse senedi piyasası dünyadaki en likit olanıdır (2019 verileri gösterilmiştir)

Bu bir soruyu gündeme getiriyor: “Tüm bu ABD hisse senedi ticaretini kim yapıyor?”

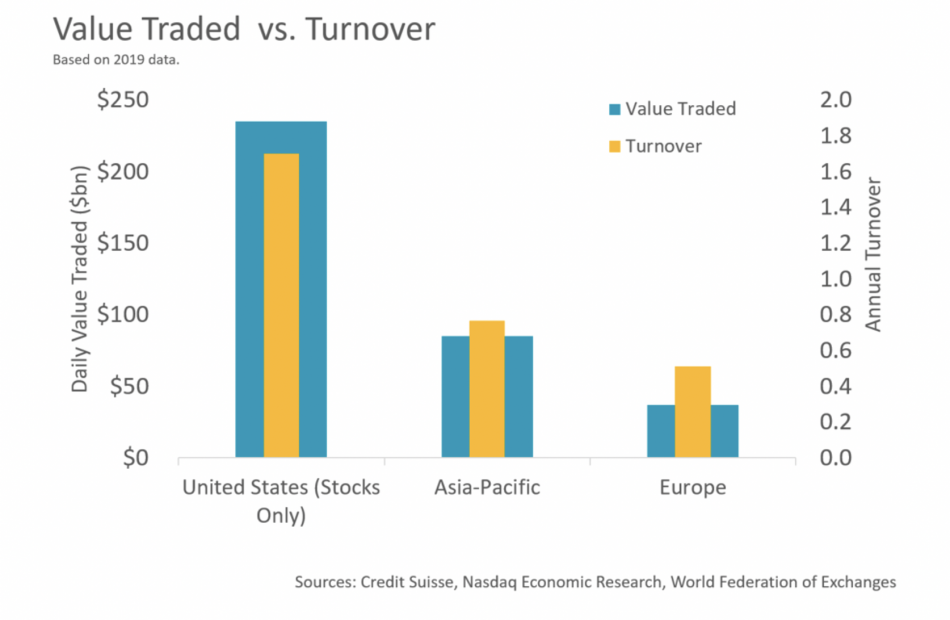

Halka açık veri kaynaklarındaki karşı taraflara çok az alım satım atfedildiği için cevap açık değil. Ancak bir dizi kaynağı kullanarak, aşağıda oluşturduğumuz tahminler, ABD pazarları ekosistemindeki tüm katılımcıların oynayacakları farklı ve önemli rollere sahip olduğunu göstermektedir. Bu farklı oyuncular, alım satım spreadlerini düşük ve fiyatları verimli tutar ve likiditeyi piyasalar arasında hızlı ve ucuz bir şekilde transfer eder.

Grafik 2: ABD piyasa ekosistemi, çok sayıda katılımcının likiditeye katkıda bulunduğunu gösteriyor

Tahminlerimiz aşağıdaki Tablo 1’de gösterilmektedir. Ancak devam etmeden önce vurgulanması gereken birkaç nokta var:

- Likidite hem alıcılar alakalı ve risk ne, dolar hisse değil korunmaya alınmıştır. Bu yüzden brüt likiditenin değerine bakarız (ticaret x 2). Yani günde 233 milyar dolarlık ticaret aslında bunun iki katı likiditeyi veya günde 466 milyar doları temsil ediyor .

- 2020’deki verilerin çoğu henüz mevcut olmadığından, bu tahminleri 2019 alım satım ve varlıklarına dayandırıyoruz. COVID-19’un neden olduğu perakende ticaret ve oynaklıktaki artış sayesinde 2020’deki toplam likidite aslında% 50 artarak günde neredeyse 700 milyar dolara çıktı.

- Tablo 1’deki listede ilerledikçe kamuya açık verileri bulmak gittikçe zorlaşıyor. Buna göre, daha fazla veri elde edildiğinde tahminlerimiz giderek daha fazla ayarlanacaktır.

- NMS hisse senetleri olmalarına rağmen ETF ticaretini dahil etmiyoruz , bu da günde 88 milyar dolar veya likidite açısından 176 milyar dolar daha ekleyecektir.

Ayrıca, tahminlerimizi yatırımcılara (“doğal” yatırımcılar) ve likidite sağlayıcıları (aracılar) tarafından uygulanan stratejilere göre ayırmaya çalışıyoruz.

Tablo 1: Piyasa likiditesine kimin katkıda bulunduğunu tahmin etmek

Öyleyse, bu tahminlere nasıl ulaştığımızı inceleyelim.

Yatırımcılar ne kadar ticaret yapıyor?

Grafik 3’ün gösterdiği gibi, veriler hisse senedi piyasası sermayesinin çoğunluğuna sahip olduklarını gösterse de, yatırımcılar piyasa ekosisteminin küçük bir bölümünü temsil ediyor.

Şirket hisselerinin yaklaşık üçte ikisi, yatırım fonları (% 22), emeklilik fonları (% 11) veya perakende aracılık (% 34) hesapları aracılığıyla ABD hanelerine aittir. Ayrıca% 16’sı da yabancı yatırımcılara aittir, bu da muhtemelen çoğunlukla profesyonelce yönetilen yatırımlar yoluyla.

Grafik 3: ABD hisse senetlerinin mülkiyeti

Yatırım fonları ne kadar ticaret yapar?

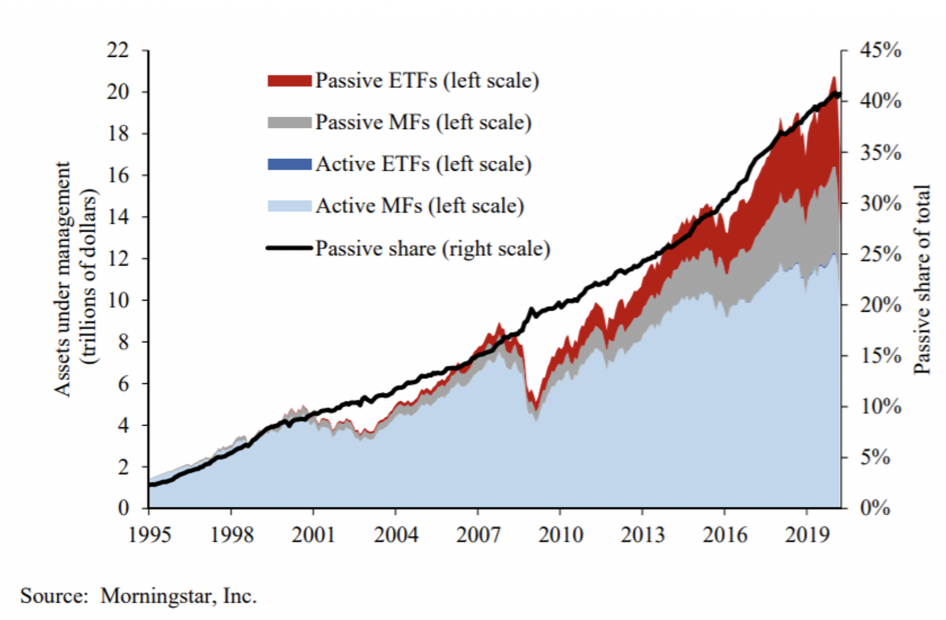

Profesyonel olarak yönetilen yatırımlarla başlayalım: yatırım fonları (yerel ve uluslararası), ETF’ler ve emeklilikler. Varlıklarının 21,2 trilyon dolar civarında olduğunu biliyoruz (Grafik 3).

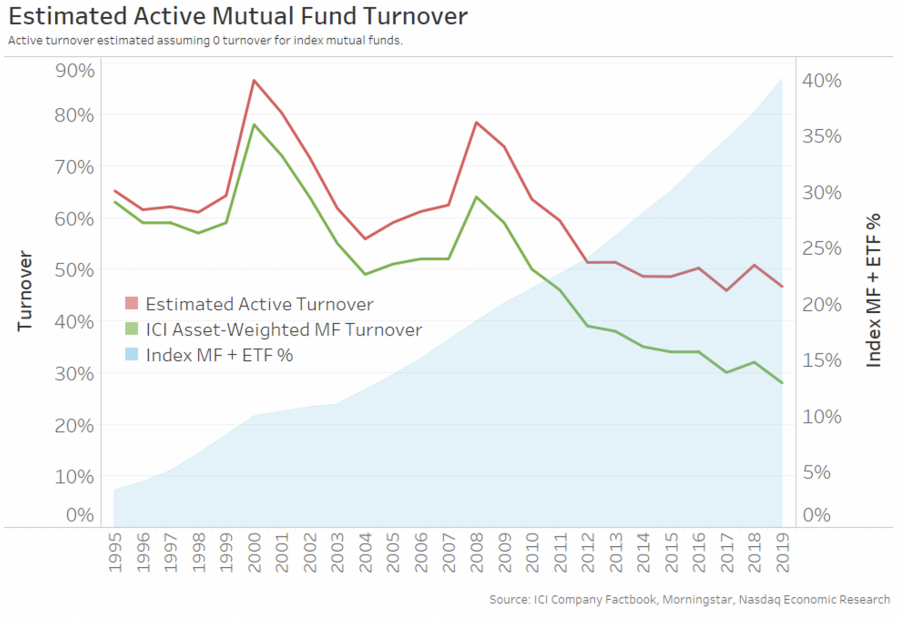

İSO , tüm yatırım fonlarının ortalama cirosunu takip eder . Verileri, ortalama cironun son 35 yılın çoğunda istikrarlı bir şekilde düştüğünü ve şu anda her iki tarafta da yıllık% 30’un altında olduğunu gösteriyor.

Düşüşün bir kısmı endeks fonlarındaki artıştan kaynaklanıyor. Aşağıda tartıştığımız gibi, ciroları çok daha düşük . Bunu hesaba kattığımızda bile, aktif ticaretin her iki tarafta yaklaşık% 47’ye düştüğünü tahmin ediyoruz, bu da aktif kurumsal hesaplarda bile daha uzun ortalama tutma sürelerine eşittir.

Grafik 4: Yatırım fonu cirosu% 30 civarına düştü

Yatırım fonlarının tamamen yatırıma yakın kalma eğiliminde olduğunu bildiğimizden, satın almalarının muhtemelen satışlarla dengelendiğini, dolayısıyla ciroların iki taraflı bir ticaretle sonuçlanacağını biliyoruz. Matematik yapmak:

Yatırım fonu ticareti = varlıklarda 21,1 trilyon dolar x% 28 ciro x 2 taraf

= günlük 47,2 milyar dolar veya likiditenin% 10’undan azı.

ICI nakit girişlerini ve çıkışlarını içermediğinden, bu toplam biraz düşüktür. Eğer brüt nakit akışları yine işlemlerin yarısı kadar büyükse, bu her gün yaklaşık 70 milyar dolar likidite veya tüm likiditenin sadece% 15’i anlamına gelir.

Endeks fonları çok (çok) daha az işlem yapar

Likidite ile ilgili yaygın efsanelerden biri, endeks fonlarının bu kadar büyük varlıkları ve tutarlı girişleri olduğu için, aynı zamanda fiyatları da bozan çok fazla işlem yaptıklarıdır.

Gerçek çok farklı. Aslında, BlackRock 2017’de endeks ticaretindeki her 1 $ için aktif ticarette 20 $ ‘dan fazla olduğunu tahmin etti.

Bunun nedeni, endeks fonlarının çok az işlem yapacak şekilde tasarlanmasıdır. Bir endeks portföyü bir hisse senedinin endeks ağırlık holdingini satın aldığında, prensipte bir daha ticaret yapmaları gerekmez. Hisse senedinin fiyatı arttıkça endeksteki ve portföydeki ağırlığı da artmakta ve portföy endeksin performansını mükemmel bir şekilde takip etmektedir. Bu, endeks fonlarını piyasadaki en uzun vadeli hisse senedi sahiplerinden biri haline getirmelidir.

Gerçek dünyada, bir miktar ticaret gereklidir. Şirketler daha fazla sermaye topladıkça veya hisse senetlerini geri aldıkça, endeks fonlarının da holdingleri ayarlaması gerekir. Halka arzlar, birleşmeler ve fiyat değişiklikleri de hisse senetlerinin endekslere eklenmesine ve silinmesine neden olarak endeks portföyünün işlem görmesini gerektirebilir. Ancak dizin sağlayıcıları bunu nadiren yapma eğilimindedir. Aslında, S&P 500 cirosunun yaklaşık% 4,4 olduğu tahmin ediliyor, bu da Credit Suisse’in son yıllarda yıllık Russell 1000 yeniden yapılandırması için sadece% 3’lük tahminleriyle tutarlı bir istatistik.

Küçük sermayeli endeksler daha yüksek ciro görseler de, en büyük holdingleri genellikle yıl boyunca büyük hacimli endekslere yükseltilir. Örneğin, Credit Suisse, küçük çaplı Russell 2000 cirosunun% 20 civarında çok daha yüksek olduğunu tahmin ediyor.

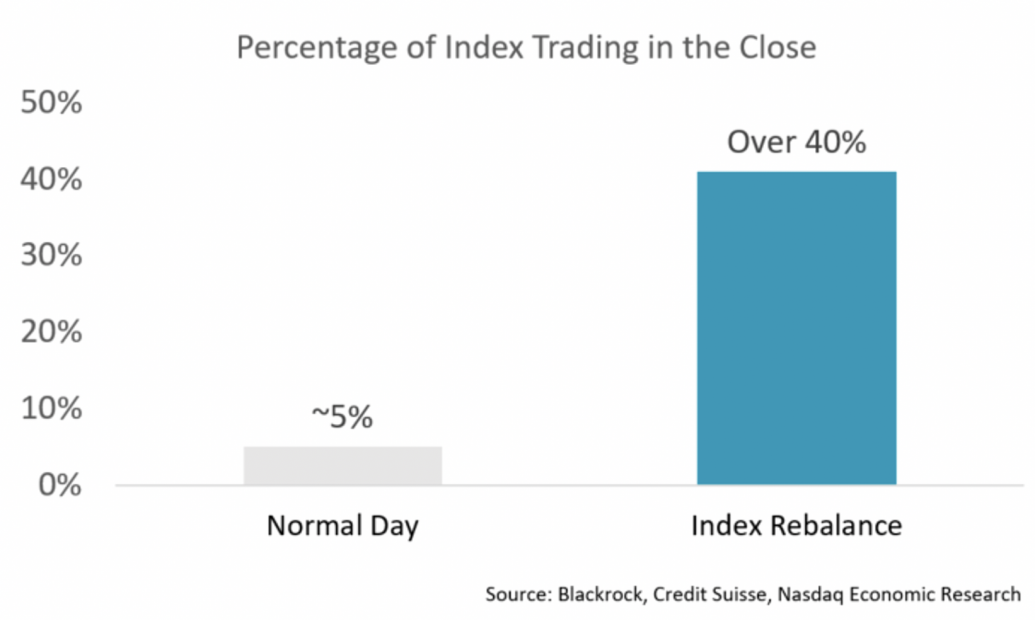

Ek olarak, endeks fonları endekslerini yenmeye değil, kendi endekslerini kopyalamaya odaklandıkları için, endeks işlem gördüğünde tam olarak işlem yapma eğilimindedirler. Bu, neredeyse tüm işlemlerinin kapanışta gerçekleştiği anlamına gelir.

İlginç bir şekilde, büyük varlıklarına rağmen, Credit Suisse’in endeks ekibi , 2019’da tüm ABD endeks fonlarının , ekleme ve silme (hem satın alma hem de satma) dahil olmak üzere 300 milyar doların biraz üzerinde işlem gördüğünü tahmin etti . BlackRock 2017 çalışma endeks fonları yıllık $ 460 milyar işlem olduğu tahmin. Bu yüksek ciro tahmini bile, endeks fonlarının borsadaki tüm likiditenin% 0,5’inden daha azını oluşturduğu anlamına geliyor.

Endekslerin kendileri yeniden dengelemelerini en aza indirme eğiliminde olduklarından, her yıl endeks fonlarının işlemlerinin çoğunu yaptığı dokuz tarih olduğunu görüyoruz . Veriler, endeks fonlarının, endeks yeniden dengeleme tarihlerindeki tüm işlemlerin yaklaşık% 40’ı olduğunu, ancak diğer günlerde meydana gelen nakit akışlarının, fiyat keşfini etkilemeye yetecek kadar yakın hacmin% 5’inden daha azına katkıda bulunduğunu gösteriyor.

Grafik 5: Endeks yeniden dengeleme tarihlerinde daha yüksek kapanışta işlem yapmak

Bu, yatırım fonu likiditesindeki 70 trilyon $ ‘ın neredeyse tamamını ve temelde yatırım fonları tarafından yapılan gün içi ticaret ve fiyat keşfinin% 100’ünü sağlayan aktif fonlar bırakıyor.

Bununla ilgili dikkat edilmesi gereken iki önemli nokta var. Endeks fonları büyük olsa da:

- Cirolarının düşük olması, onları aktif yatırımcılardan daha uzun vadeli sahipler haline getiriyor.

- Fiyat keşfine (veya bazılarının iddia ettiği gibi fiyat bozulmalarına) katkıları susturulur.

Grafik 6: Endeks fonları tüm yatırım fonu varlıklarının yaklaşık% 40’ına ulaştı

Hedge fonlarının varlıkları daha az ancak ciroları daha yüksektir

Dayanarak tahminler , hedge fonları toplam kurumsal özkaynakların% 3 civarında tutun. Bu, yönetim altındaki varlıklarda (AUM) kabaca 1 trilyon ABD doları anlamına gelir. Ancak, hedge fonların çoğu hem kaldıraçlıdır hem de piyasaya arz ettikleri likiditeyi artıran daha yüksek ciro (daha düşük tutma süresi) stratejileri uygulamaktadır.

Hedge fonları herkesin bildiği gibi gizlidir. Ayrıca uzun vadeli aktivistlerden yüksek cirolu stat-arb fonlarına kadar geniş bir strateji yelpazesine sahiptirler. Bu nedenle, iyi ortalama işlem verileri bulmak zordur.

- Bu makale , hisse senedi hedge fonu kaldıracının yaklaşık iki katı olabileceğini öne sürüyor. Bu, brüt varlıkları 2 trilyon dolara yaklaştırıyor, ancak kısa faiz verileri , birçok hedge fonunun aslında ETF’lerle (hisse senedi ticaretini azaltıyor) yetersiz olduğunu gösteriyor. Diğer veriler, gün boyunca bazı hedge fon kaldıraçlarını gösteriyor.

- Diğer kaynaklar, yüksek riskli fon devir arasında olduğunu düşündürmektedir % 120 ve % 200 den az bir yıl, her stok için bir ortalama bekleme süresi gerektirir yılda.

- Bazı fonlar muhtemelen gün içinde çok daha fazla işlem yapar ve gecelik riskleri en aza indirir (artan hisse senedi ticareti), ancak bunları doğal yatırımcılar tarafından kullanılan bir strateji yerine Tablo 1’de aracı likiditesi olarak sınıflandırıyoruz.

Bu ihtiyatlı tahminleri kullanarak:

Hedge fon ticareti = varlıklarda 1 trilyon dolar x (2 kaldıraç x 2 taraf) x% 200 ciro = her yıl 9 trilyon dolar likidite

= 36 milyar dolar / gün veya tüm likiditenin% 8’i.

ETF’ler ne olacak?

İle günde $ 176 milyar ETF likidite 2019 yılında (çift taraflı), bunların stok ticaret bir sürü sebep demek kolay, ama bu doğru değil. Üç tür ETF likiditesi vardır:

- Yatırım fonları olarak ETF’ler: Diğer yatırım fonları gibi, endeksler değiştikçe portföyleri de ciro yapacaktır. Bununla birlikte, çoğu ETF varlığı, portföy yöneticisinin cirosunun sınırlı olduğu endeks tarzı portföylerdedir. Dolayısıyla bunları yukarıdaki yatırım fonları bölümünde yatırım fonu ciro metriklerine dahil ettik.

- ETF ticareti: ETF’ler kendi ticker’larıdır. Bir ETF ticareti yapan bir yatırımcının genellikle temel şirket hisse senetleri ile ilgisi yoktur . Birçok QQQ işleminde, hem alıcı hem de satıcı genellikle ETF’leri seçen tüccarları temsil eder çünkü bunlar portföy açığa çıkmanın daha ucuz bir yoludur.

- ETF’den arbitraj stoklama : Yalnızca yetkili katılımcılar ETF ile hisse senetleri arasında arbitraj yapabilir. Onları aracılar (doğal değil) olarak sınıflandırıyor ve hisse senedi likiditesi üzerindeki etkilerini daha sonra tartışıyoruz.

Profesyonel yatırımcıların yüzde kaçı karanlık havuzlarda ticaret yapıyor?

Yukarıdaki kategorilerin tümü “profesyonel yatırımcılar” olarak kabul edilebilir. Piyasadaki emirleri işlemek için broker algoritmalarını kullanmaları muhtemeldir . Bir bütün olarak, bu profesyonel yatırımcılar (karşılıklı, uluslararası, emeklilik ve ETF fonları) tüm yatırımcı varlıklarının neredeyse% 60’ını, ancak tüm likiditenin yalnızca% 23’ünü temsil etmektedir.

Ayrıca, komisyoncuların siparişlerini karanlık havuzlardan yönlendirdiğini biliyoruz ve karanlık havuzların tüm likiditenin yaklaşık% 12’sini temsil ettiğini biliyoruz .

Karanlık havuzlardaki piyasa yapıcılar ile bile, matematik, profesyonel yatırımcıların alım satımlarının önemli bir kısmını karanlık havuzlarda, muhtemelen% 30 veya daha fazla gerçekleştirdiklerini gösteriyor.

Peki ya perakende?

Perakende ticaret 2020’de önemli ölçüde büyüdü ve pazarın yaklaşık% 20’sine ulaştı. Bununla birlikte, 2019’da bile, tüm işlemlerin% 15’i perakende olarak gerçekleşirken, anlamlı miktarda “yatırımcı” likiditesini temsil ediyorlardı.

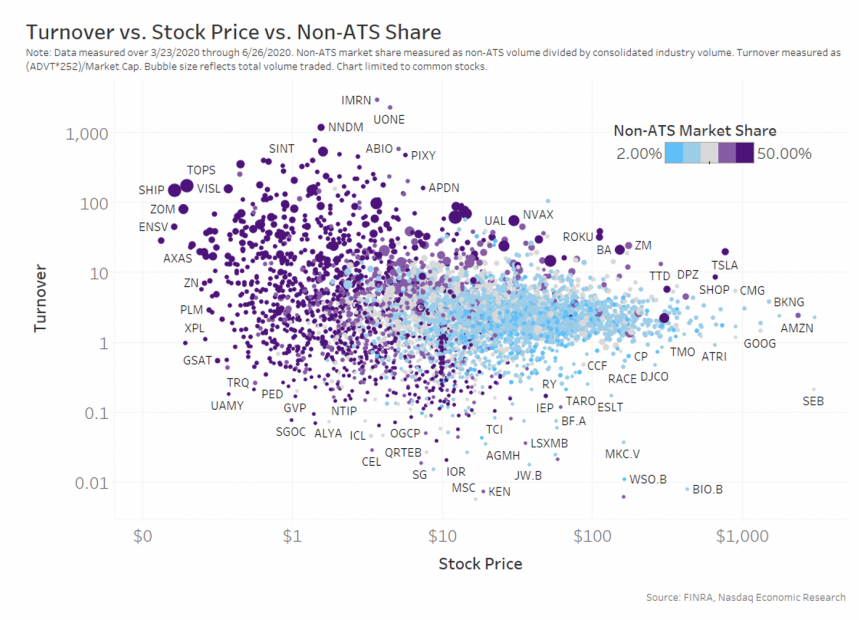

Ancak, insanların perakende pazar payına atıfta bulunma şekli, iki nedenden dolayı likiditeye katkılarını abartmaktadır:

- Her perakende ticaret bir alıcı veya satıcıyı temsil eder , bu nedenle hisselerin % 15’inin bir tarafında yer alırlar

- Perakende, daha düşük fiyatlı hisse senetlerinde işlem yapma eğilimindedir (bkz. Grafik 7). Ticker ile ATS olmayan TRF verilerini kullanarak, işlem gören değere katkılarının aslında% 15 daha düşük olduğunu tahmin ediyoruz .

Bu, 2019’da her gün 30 milyar dolara veya tüm likiditenin% 6’sından fazlasına yaklaşıyor.

Grafik 7: Perakende, düşük fiyatlı hisse senetlerinde daha fazla işlem yapma eğiliminde ve kavramsal likiditeye katkılarını azaltmaktadır

Naturals nerede ticaret yapıyor?

Şimdiye kadar, varlıkların yaklaşık% 93’ünü, ancak tüm likiditenin% 30’undan azını oluşturduk.

Bu, borsa dışı işlem gören tüm likiditeden daha az. Tüm işlemlerin% 12’sini temsil eden karanlık havuzlar ve tüm işlemlerin% 29’unu oluşturan diğer borsalar.

Bu, verimli fiyatlar ve sıkı spreadler için değiş tokuşlara güvenmelerine rağmen, doğal ürünlerin önemli bir kısmının borsa dışı işlem yaptığını gösteriyor gibi görünüyor. İronik bir şekilde bu, aracıların rolünü ve değiş tokuşlarla ilgili rekabetçi alıntıları tüm ekosistem için daha da önemli hale getiriyor. (Bu aynı zamanda fiyat verilerini paylaştığı için kamu piyasasını ödüllendirmek için bir neden – ama bu başka bir günün konusu)

Grafik 8: Bu hesaplamalar, doğal yatırımcıların verimli fiyatlar için borsalara güvendiklerini, ancak büyük oranda borsalarda alım satım yaptığını gösteriyor.

Gerisi ne olacak?

Likiditenin geri kalan% 70’inin dağılımını halka açık verilerle desteklemek çok daha zordur, ancak tahminlerimiz, uzman likidite sağlayıcılarının piyasaları ve spread’leri verimli tutmak için devreye girdiği yer olduğunu gösteriyor.

İki taraflı likidite temininden çapraz pazar arbitrajına ve istatistiksel arbitraj stratejilerine kadar pek çok farklı strateji içerir ve bunların tümü diğer tüccarların neden olduğu kısa vadeli yanlış fiyatlandırmayı hedefler.

ABD pazarındaki büyüklükleri, riskin bir veya daha fazla ek işlem yoluyla aktarılmasına izin veren düşük işlem maliyetlerinin bir kanıtıdır. Aynı zamanda, kolaylaştırılmış işlemleri artıran parçalanma ve bölümlemenin bir sonucudur.

Burada tahminlerimiz daha az katı verilere dayanmaktadır, ancak diğer aktivite seviyelerinden çıkarılmaktadır. Aracıların likiditenin% 70’ine nasıl katkıda bulunabileceğini görmek için şunları göz önünde bulundurun:

- Toptancı kolaylığı : Döviz dışı kolaylaştırılan her perakende ticaretin diğer tarafta bir toptancısı vardır. Böylece aracılık, kaydedilen likiditeyi iki katına çıkarır (toplam likiditenin% 13’ü). Bununla birlikte, TRF verileri, büyük toptancıların aslında tüm likiditenin% 25’ine yakınını veya günde yaklaşık 117 milyar doları temsil eden alım satımları bastığını gösteriyor. Tüm likiditenin% 12’sinin bu ek% 12’si 57 milyar doları temsil ediyor ve muhtemelen kurumsal yatırımcılar ve hatta diğer brokerlerle işlem görüyor.

- Hisse senedi vadeli işlemleri 2019’da her gün 620 milyar dolar civarında işlem gördü, bu da temeldeki ABD hisse senedi piyasasının tamamından daha fazla likidite (Grafik 9). S&P 500 Vadeli işlem spreadleri 0,8 baz puan (bps) ile sıkı ve SPY ETF’leri 0,4bps ve temel portföy 4bps’de arbitraj fırsatları var. Verilen hisse senetleri en pahalıdır, büyük olasılıkla çoğu vadeli işlem, hisse senetlerinin işlem görmesine neden OLMAZ. Ancak, vadeli işlemlerin sadece% 5’i hisse senedi arbitrajına yol açsaydı, bu yaklaşık 31 milyar $ / gün veya neredeyse tüm S & P500 hisse senetlerinde olmak üzere tüm hisse senedi likiditesinin% 7’sini oluşturacaktır.

- ETF arbitrajı: Yukarıda tartışıldığı gibi, bazı “yetkili katılımcılar” zengin hisse senetlerini daha ucuz ETF’lere dönüştürebilir ve bunun tersi de, ETF’leri yatırımcılar için adil bir şekilde fiyatlandıran kritik bir piyasa işlevi. Bununla birlikte, ETF spreadleri genellikle o kadar ucuzdur ki arbitraj fırsatları yoktur. Sektör tahminleri, ETF arbitrajı olan ticaret miktarını ETF ticaretinin% 4 ila% 10’u arasında sabitliyor . Durum buysa, ETF arbitrajı, tüm likiditenin sadece% 2’si olan likiditeye günde yaklaşık 11 milyar dolar katkıda bulunur. Bu, ABD dışındaki birçok hisse senedi ETF’sini de içermesine rağmen, ortalama kreasyon artı günlük kullanım ile tutarlıdır (Grafik 9).

Grafik 9: ETF kreasyonları, hisse senedi likiditesinin bir parçası olan ve hisse senedi vadeli işlem likiditesinin bir parçası olan ETF likiditesinin bir kısmıdır.

- Opsiyon piyasaları, ilk korumaları ve sürekli delta korumasını gerektirir. Hisse senedi opsiyonlarının kavramsal ticareti, günlük 221 milyar dolardır. Kavramsal olanın sadece% 30’u hisse senedi hedge ve arbitrajına yol açıyorsa, bu günde 66 milyar $ veya likiditenin% 14’ü anlamına gelir.

- Piyasa yapıcıların amacı, hisse senetlerini uzun ya da kısa tutmak değil, çift taraflı likidite sağlamaktır. Spread’i doğru fiyatlandırarak para kazanır ve yatırımcılar piyasa emirlerinde anlık likiditeden yararlanır. Ne kadar az doğal yatırımcının gerçekte borsada işlem yaptığı göz önüne alındığında, ekrandaki fiyatların aslında piyasa yapıcıların işlemlere aracılık etmesini beklediğinden daha muhtemeldir. Piyasa yapıcılar borsada yapılan her ikinci işlemin bir tarafında likidite sağlarlarsa, bu toplam likiditeye yaklaşık% 16 katkıda bulunur.

- Fırsatçı tüccarlar: Bazı tüccarlar, genellikle likidite alarak yanlış fiyatlandırmayı düzelten arbitraj stratejileri uygular. Bu makalenin , tüm işlemlerin% 30’unu oluşturan hedge fonlarının yukarıdaki tahminimizin neredeyse iki katı olduğunu öne sürdüğünü not ediyoruz. Bunun nedeni, kısa vadeli yanlış fiyatlandırma stratejilerine ve istatistiksel arbitraj gibi küçük bir gecelik bakiyeye sahip tüccarların yukarıdaki tahminlerimizden çıkarılmasıdır. Bu tüccarlar, çok az gecelik pozisyon veya kaldıraç olmasına rağmen önemli risk transferleri sağlar. Likidite sağlayıcılarının% 16’sını oluşturduğu göz önüne alındığında, bu alıcı stratejilerinin tüm likiditenin% 8’ine veya günde 37 milyar $ ‘a eklenmesi mümkündür.

Bu da bizi en azından doğal yatırımcılar açısından oldukça geniş bir “diğer” kategorisiyle baş başa bırakıyor. Bununla birlikte, hakkında fazla bir şey bilmediğimiz birçok ticaret ve riskten korunma stratejisi var. Örneğin, hedge fonlar, yine de risklerinden korunma ihtiyacı duyan bankalardan swap ve OTC opsiyon sözleşmeleri satın alır. Bu piyasaların büyüklüğü ile ilgili veriler olmadan, hisse senedi alım satımına olan etkilerini tahmin etmek zordur, ancak gama, kapanışta piyasadaki büyümenin bir kısmını bile açıklayabilir.

Bazı aracılık tahminlerimizin en azından bu miktarda yanlış olması da mümkündür (uzlaştırılacak gerçek veri eksikliği göz önüne alındığında).

Grafik 10: Naturals çoğu varlığı elinde tutuyor, ancak ticaretin çoğunu aracılık oluşturuyor

Bu bize ne öğretiyor?

Sonuçlarımızı iyileştirmek için daha fazla veriye sahip olmayı çok isteriz. Ancak ayakta dursalar bile, her bir katılımcının rolünü anlamamıza yardımcı olarak ekosisteme likidite ve fiyat verimliliği getiriyor. Veriler ayrıca bazı yaygın mitleri de ortaya çıkarıyor:

- Endeks fonları çok fazla işlem görmez , bu da fiyatları kalıcı olarak bozamayacağı anlamına gelir.

- Fiyat keşfi aktif fonlardan ve hedge fonlardan gelir. Bilgilendirilmiş ticaret, endeks fon girişlerini etkiliyor.

- Vadeli işlem arbitrajından istatistiksel arbitrajdan klasik piyasa yapıcılığına kadar birçok başka katılımcı risk transferinde uzmanlaşmıştır . Ortadan kaldırma süreciyle, bu katılımcılar tüm doğal yatırımcıların toplamından daha fazla ticaret yapabilirler. Ancak, aydınlatılmış ticaret için tüm bu rekabete sahip olmak, sıkı spreadlere ve anlık likiditeye güvenen piyasanın geri kalanı için de kritik öneme sahiptir.

Bununla birlikte, önemli olan, ABD’de ticaret için çok düşük maliyetlerin, pek çok uzmanın piyasaları verimli tutmada rol oynamasına izin vermesidir. Piyasa kalitesini düşürmek yerine, marjinal olarak karlı alım satımlara yönelik tüm rekabet, yatırımcılar için daha fazla likidite ve daha sıkı spreadler anlamına gelir ve bu da ihraççılar için daha cazip değerlemelere yol açar .